Comment faire sa déclaration de TVA ?

En France, beaucoup d’entreprises qui vendent des biens ou des prestations de services, ou qui effectuent des acquisitions intracommunautaires, se doivent d’effectuer une déclaration de TVA (taxe sur la valeur ajoutée). Cette déclaration est à effectuer mensuellement, trimestriellement ou annuellement et constitue la base du paiement de la TVA.

Les entreprises assujetties et redevables de la TVA sont concernées par la déclaration et le paiement de la TVA.

Comment fonctionne et en quoi consiste la déclaration de TVA ?

Les entreprises assujetties et redevables de la TVA facturent la TVA à leurs clients, qu’elles perçoivent donc lors du paiement des achats de biens ou services par ces derniers.

La TVA est calculée sur la base du prix hors-taxes des biens ou services vendus, à différents taux. Il existe quatre taux de TVA en vigueur en France :

- Le taux normal de la TVA à 20%

- Le taux réduit de la TVA à 10%

- Le taux réduit de la TVA à 5,5%

- Le taux particulier de la TVA à 2,1%

Il est important de savoir qu'il existe différents taux de la TVA en Corse et dans les DOM.

Ces entreprises qui facturent la TVA doivent ensuite la déclarer puis la verser à l’État via le service des impôts.

De plus, les acquisitions de marchandises auprès de professionnels établis en France ou dans d’autres pays de l’Union Européenne relèvent également de la TVA française. En général, cette TVA est à la charge de l’entreprise française achetant les biens. Cette TVA pourra ensuite être inclue dans la déclaration de TVA puis déduite de la TVA que l’entreprise doit au service des impôts.

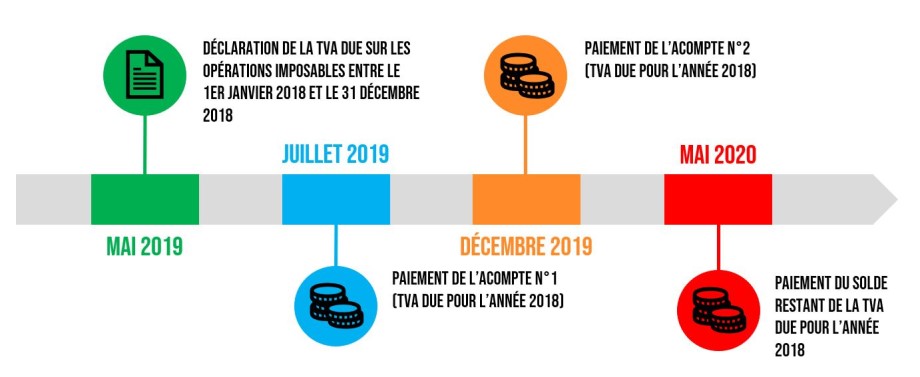

Le paiement au service des impôts de la TVA due se fait l’année suivant la collection de la TVA. Ainsi, la TVA collectée du 1er janvier au 31 décembre 2018 se déclare au plus tard en mai 2019 et se paie pendant l’année 2019-2020.

Comment calculer la TVA à payer ?

Le montant de la TVA à payer par l’entreprise doit figurer sur la déclaration de TVA. Pour calculer ce montant, l’entrepreneur doit déduire la TVA déductible de la TVA perçue, ou collectée.

TVA à payer = TVA perçue par l’entreprise - TVA déductible payée par l’entreprise

La TVA perçue ou collectée par l’entreprise est la TVA encaissée par l’entreprise lorsque celle-ci vend des biens ou services à ses clients.

La TVA déductible payée par l’entreprise est la TVA que l’entreprise a payée lors de l’achat de certains biens ou services à un fournisseur.

Comment effectuer sa déclaration de TVA selon le régime fiscal de l’entreprise

C’est le régime fiscal de l’entreprise qui détermine si l’entreprise doit effectuer une déclaration de TVA ou non, et comment elle doit l’effectuer et payer la TVA due. Le régime fiscal d’une entreprise est déterminé par le montant du chiffre d’affaires réalisé et par le statut juridique de l’entreprise.

La déclaration de TVA en régime réel normal

Le régime réel normal est adapté aux entreprises dont le montant annuel de la TVA exigible est supérieur à 15 000 euros.

Si l’entreprise est soumise au régime réel normal, la déclaration de TVA et son paiement au service des impôts est à faire mensuellement.

Cependant, si la TVA qui doit être payée au service des impôts par l’entreprise annuellement est d’un montant inférieur à 4000 euros, l’entreprise peut choisir de déclarer et payer la TVA chaque trimestre, et non chaque mois.

En régime réel normal, la déclaration et le paiement de la TVA se fait en ligne sur le site de la Direction générale des Finances publiques.

La déclaration de TVA en régime réel simplifié

Pour être soumise au régime réel simplifié, l’entreprise doit avoir un montant annuel de TVA exigible inférieur à 15 000 euros.

Si l’entreprise est soumise au régime réel simplifié, la déclaration de la TVA s’effectue annuellement. La date limite de cette déclaration est le deuxième jour ouvré après le 1er mai.

Cette déclaration annuelle de la TVA se fait via le formulaire N°3517-S-SD à soumettre en ligne une fois rempli.

Le paiement de la TVA pour les entreprises soumises au régime réel simplifié est quelque peu différent. En effet, le paiement s’effectue d’abord en acomptes à plusieurs moments dans l’année. Les montants de ces acomptes sont calculés à la ligne 57 du formulaire de déclaration de la TVA N°3517-S-SD à partir de la TVA nette exigible :

- Un acompte représentant 55% de ce montant à payer en juillet

- Un acompte représentant 40% de ce montant à payer en décembre

Le solde restant à payer doit être payé lors de la déclaration annuelle de la TVA.

Si le montant de la TVA annuelle due par l’entreprise est inférieur à 1000 euros, l’entreprise est exemptée du paiement des acomptes et peut payer l’intégralité de la TVA due lors de la déclaration annuelle de la TVA.

Ci-dessous, voici un exemple de calendrier de la déclaration et des paiement de la TVA. Dans cet exemple, l'entreprise est soumise au régime réel simplifié et son exercice comptable est aligné sur l’année civile; il se clôture donc le 31 décembre.

Attention : si la date de clôture de l’exercice comptable de ton entreprise n’est pas alignée sur l’année civile, le calendrier sera différent.

Pour être certain des différentes dates d’exigibilité par rapport à la déclaration et au paiement de la TVA, tu peux consulter le calendrier fiscal correspondant à ton entreprise sur le site des impôts.

La déclaration de TVA et micro-entreprise

Les entreprises assujetties mais non redevables de la TVA, comme les micro-entreprises, ne sont en principe pas concernées par la déclaration de TVA. On dit alors qu’elles bénéficient d’une franchise en base de TVA.

Les entreprises bénéficiant d’une franchise en base de TVA ne doivent pas déclarer la TVA car elles ne facturent pas la TVA à leurs clients.

Cependant, les micro-entreprises peuvent perdre cette franchise en base de TVA si elles excèdent le seuil de chiffre d’affaires maximal qui lui est associé. Dans ce cas, les micro-entreprises doivent alors commencer à facturer la TVA, à la déclarer et à la payer.