Certaines des dépenses de ton entreprise peuvent être sujettes à l’autoliquidation de la TVA intracommunautaire.

L’autoliquidation de la TVA intracommunautaire est avant tout un mécanisme destiné à faciliter les échanges entre entreprises de l’Union Européenne. Lorsqu’il s’applique, la manière d’enregistrer les dépenses de ton entreprise est quelque peu différente.

Quelles entreprises sont concernées par l’autoliquidation de la TVA intracommunautaire ?

Seules certaines entreprises et certains types d’échanges sont sujets à l’autoliquidation de la TVA intracommunautaire.

Entreprises assujetties et redevables de la TVA

Pour être concerné par l’autoliquidation de la TVA intracommunautaire sur ses achats professionnels, il faut être assujetti et redevable de la TVA.

Les micro-entrepreneurs bénéficiant d’une franchise en base de TVA ne sont donc pas concernés.

De plus, le fournisseur doit être assujetti et redevable de la TVA dans son pays, mais pas en France.

Enfin, pour que ce mécanisme s’applique, fournisseur et acheteur doivent tous les deux disposer d’un numéro de TVA intracommunautaire valide. Ces deux numéros apparaîtront sur la facture de ton fournisseur.

Achats effectués au sein de l’Union Européenne

Seules les acquisitions intracommunautaires, c’est-à-dire les achats effectués par des entreprises auprès de professionnels établis dans un autre pays de l’Union Européenne sont concernés par le mécanisme d’autoliquidation de la TVA intracommunautaire.

On parle alors de frais intracommunautaires.

L’autoliquidation de la TVA intracommunautaire ne porte donc pas sur les achats effectués par une entreprise française auprès d’un fournisseurs français, par exemple.

Les achats effectués auprès de fournisseurs établis dans des pays tiers, c’est-à-dire hors Union Européenne, peuvent également être soumis à un mécanisme d’autoliquidation, mais ce dernier est différent.

Dans ce cas là, c’est le mécanisme d’autoliquidation de la TVA à l’importation (TVAI) qui s’applique.

Comment fonctionne l’autoliquidation de la TVA intracommunautaire ?

En temps habituel, lors d’un échange entre un fournisseur et un acheteur professionnel, c’est le fournisseur qui facture toutes-taxes comprises (TTC), collecte la TVA, puis fait sa déclaration de TVA à l’Etat.

Le rôle du client est simplement de payer la TVA à son fournisseur.

Avec le mécanisme d’autoliquidation de la TVA intracommunautaire, les rôles sont inversés, et la responsabilité de la déclaration et du paiement de la TVA est transférée sur le client.

Le rôle de l'acheteur

Lorsque l’autoliquidation de la TVA intracommunautaire s’applique, le fournisseur émet une facture hors-taxes (HT), donc sans TVA.

C’est l’entreprise cliente qui doit alors déclarer la TVA à payer à l’administration fiscale de son pays et payer le montant dû.

Attention : si la TVA figure sur la facture émise par ton fournisseur, et que le montant à payer est donc TTC, l’autoliquidation de la TVA intracommunautaire ne pourra pas s’appliquer.

Déclarer l’autoliquidation de la TVA intracommunautaire

Lorsqu’elle a effectué une acquisition intracommunautaire, l’entreprise doit indiquer le montant hors-taxes de cet achat et la TVA due sur le formulaire de la déclaration de TVA.

Ces montants doivent être indiqués à la ligne 3A de la section Montant des opérations réalisées pour les entreprises utilisant le formulaire N°3310-CA3-SD, et à la ligne 14 de la section I- TVA BRUTE si l’entreprise déclare sa TVA au moyen du formulaire N°3517-S-SD.

Exemple d’autoliquidation de la TVA intracommunautaire

Une entreprise française assujettie et redevable de TVA achète pour 5000 euros de marchandises à une entreprise espagnole, assujettie et redevable de la TVA en Espagne.

La facture reçue par l’entreprise française est hors-taxe, et le montant total à payer est de 5000 euros.

L’entreprise française devra alors inscrire sur sa déclaration de TVA le montant hors-taxes de l’achat, c’est-à-dire 5000 euros, ainsi que le montant de la TVA qu'elle devra payer à l’Etat français, dans ce cas, 1000 euros, soit 20% du montant hors-taxes payé.

Enregistrer une dépense avec l’autoliquidation de la TVA sur ton logiciel de facturation

Tu peux enregistrer tes dépenses soumises à l’autoliquidation de la TVA intracommunautaire sur ton logiciel de facturation en ligne.

La première étape consiste à créer une nouvelle dépense. Jusque là, rien de bien différent de la gestion habituelle des frais de ton entreprise.

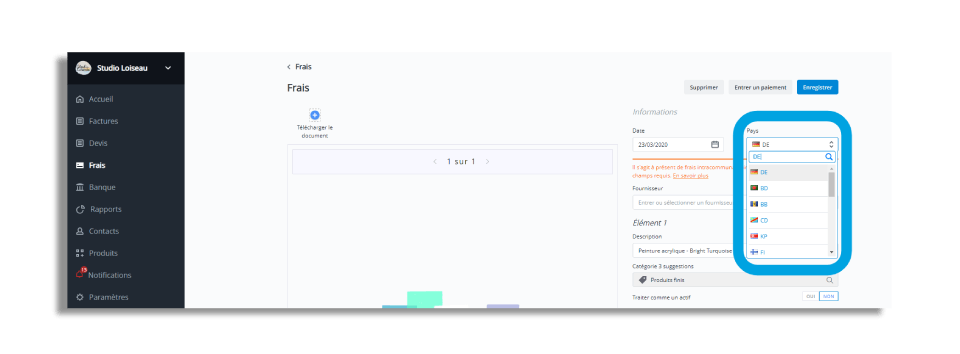

Pour que le logiciel de facturation détecte qu’il s’agit d’un frais intracommunautaire, la première étape est d’indiquer le pays dans lequel ton fournisseur est établi.

Tu peux le faire depuis le menu prévu à cet effet :

Ensuite, il faudra compléter les détails relatifs à ton frais professionnel : le nom du fournisseur, la description du produit ou service acheté, la catégorie du frais, le montant hors-taxes… N’oublie pas non plus d’ajouter la facture fournisseur ou le reçu en pièce-jointe.

La dernière étape consiste à appliquer le taux de TVA correspondant, puisque le montant facturé n’inclut pas la TVA.

Le taux de TVA à appliquer est le taux de TVA français qui s’appliquerait pour un bien ou service identique facturé en France. Il ne faut dans aucun cas appliquer le taux de TVA du pays du fournisseur.

Sur Debitoor, tu pourras choisir le taux de TVA applicable dans le menu déroulant :

Enfin, tu devras également indiquer l’objectif de cet achat, c’est-à-dire préciser si les biens ou services acquis sont destinés à la consommation ou à la revente.